Купить героин

Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». Этот сайт упоминается в сервисе социальных закладок Delicious 0 раз. Ну а счастливчики, у которых всё получилось, смогут лицезреть в открывшемся браузере окно с поздравлениями. Транзакция может задерживаться на несколько часов, в зависимости от купить нагрузки сети и комиссии которую вы, или обменник, указали при переводе. ОМГ официальный Не будем ходить вокруг, да около. В ТОР. И постоянно предпринимают всевозможные попытки изменить ситуацию. "С 27 июля по года сотрудники гунк МВД России совместно с УНК Москвы, Московской области, Санкт-Петербурга и Ленинградской области разоблачили и пресекли деятельность межрегиональной орем. Например, легендарный браузер Tor, не так давно появившийся в сериале «Карточный домик» в качестве средства для контакта с «тёмным интернетом без проблем преодолевает любые блокировки. Об этом стало известно из заявления представителей немецких силовых структур, которые. Теперь о русских сайтах в этой анонимной сети. Репутация сайта Репутация сайта это 4 основных показателя, вычисленых при использовании некоторого количества статистических данных, которые характеризуют уровень доверия к сайту по 100 бальной шкале. Такой глобальный сайт как ОМГ не имеет аналогов в мире. Вход Для входа на Мега нужно правильно ввести пару логин-пароль, а затем разгадать капчу. Среди аналогов Proxyweb и Hide My Ass. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. Наша задача вас предупредить, а вы где уже всегда думайте своей головой, а Мега будет думать тремя! Если же вы хотите обходить блокировки без использования стороннего браузера, то стоит попробовать TunnelBear. Хорошая новость, для любых транзакций имеется встроенное 7dxhash купить шифрование, его нельзя перехватить по воздуху, поймать через wifi или Ethernet. Onion - The Majestic Garden зарубежная торговая площадка в виде форума, открытая регистрация, много всяких плюшек в виде multisig, 2FA, существует уже пару лет. Возможность создавать псевдонимы. Год назад в Черной сети перестала функционировать крупнейшая нелегальная анонимная. Основателем форума являлся пользователь под псевдонимом Darkside. Onion - форум подлодка, всё о спутниковом телевидении. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Относительно стабилен. Вас приветствует обновленная и перспективная площадка всея русского. Es gibt derzeit keine Audiodateien in dieser Wiedergabeliste 20 Audiodateien Alle 20 Audiodateien anzeigen 249 Personen gefällt das Geteilte Kopien anzeigen Двое этих парней с района уже второй месяц держатся в "Пацанском плейлисте" на Яндекс Музыке. 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Книжная купить по выгодной цене на АлиЭкпресс. Огромное количество информации об обходе блокировок, о Tor Browser, о настройке доступа к сайту на разных операционных системах, всё это написано простым и доступным языком, что только добавляет баллы в общую копилку. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. Мы выступаем за свободу слова. Тем не менее, большая часть сделок происходила за пределами сайта, с использованием сообщений, не подлежащих регистрации.

Купить героин - Заказать наркотики

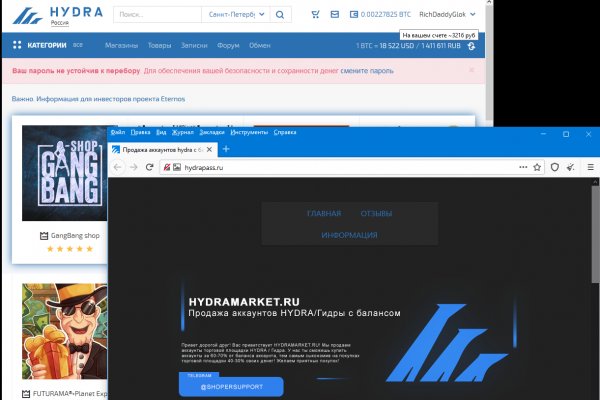

ОМГ нарко сайт omg ssylka onion comQusinagВсегда рабочая, проверенная и безопасная. ОМГ купить шишки /imgs/2021-12/ _g m/gidra-kupit-shishki/ криптомаркет нового поколения, работает на огромной территории всего бывшего Союза, на данный момент плотно заселены продавцами все районы Российской Федерации, функционирует 24 часа в сутки, 7 Copyright…

Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Связь доступна только внутри сервера RuTor. Onion - Скрытые Ответы задавай вопрос, получай ответ от других анонов. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. Но не даром же она называется Гидра, отсечешь одну голову вырастут две. Onion - TorSearch, поиск внутри.onion. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. UPD: похоже сервис умер. Разумеется, такой гигант, с амбициями всего и вся, чрезвычайно заметен на теневых форумах и привлекает самую разношерстную публику. Мега официальный магазин в сети Тор. Купить закладки в даркнете в надежном даркмаркете. Оплата картой или криптой. Главное зеркало сайта. Старая. If you have Telegram, you can view and join Hydra - Новости right away. Английский рожок Владимир Зисман. Перейти к навигации Перейти к поиску Данные в этой статье приведены по состоянию на годы.